La liquidez en una empresa es la capacidad económica en efectivo de la que dispone una empresa para afrontar sus obligaciones o deudas en un plazo inmediato. También se puede entender por liquidez no solamente el dinero en efectivo, sino también aquellos activos que pueden ser rápidamente convertidos en dinero en efectivo y sin que pierdan su valor para poder asumir los pagos.

Al final, lo esencial siempre es lo importante. Y en tu negocio, lo esencial es tener suficiente efectivo para trabajar con seguridad. Combatir la falta de liquidez es un objetivo fundamental porque supone el mayor riesgo para la solvencia de una empresa.

Ir siempre apurado o con retraso para cumplir con las obligaciones y pagos merma la confianza de los proveedores y trabajadores, y complica mucho el acceso al crédito cuando lo necesites.

Y en algunas ocasiones en necesario conseguir liquidez inmediata para tu empresa

Es por ello que vamos a comentarte los aspectos fundamentales que debes de conocer sobre la falta de liquidez y cómo aprender a combatirla y conseguir liquidez para tu empresa.

Liquidez en una empresa

– ¿Qué se entiende por falta de liquidez?

– ¿Cómo conseguir liquidez para mi empresa?

– 15 estrategias para tener liquidez en una empresa

– Mejor financiación implica más liquidez

– Las necesidades de liquidez

– El reto: combatir la falta de efectivo

– La clave: optimizar la tesorería

¿Qué se entiende por falta de liquidez?

La falta de liquidez en una empresa expresa la situación en la cual el nivel de efectivo es insuficiente para afrontar los gastos inmediatos. El efectivo lo conforman el dinero en caja, en cuenta corriente o el que pueda generar algún activo que sea convertible con rapidez en moneda. Llegando a poderse dar caso que esta liquidez se necesite de manera inmediata, ante riesgos mayores.

La precariedad de fondos, de forma continuada, puede llevar incluso al cierre de la empresa por falta de liquidez. Aun manteniendo un buen volumen de ventas un cierre puede sobrevenir por asfixia financiera, especialmente cuando el nivel de endeudamiento es alto y los plazos de cobro son demasiados largos. Vender requiere una estructura activa, en personal y equipos, que cuesta dinero a diario. Si los ingresos se retrasan el negocio puede llegar a colapsar.

¿Cómo conseguir liquidez para mi empresa?

La función del crédito comercial

El papel del crédito comercial en nuestra economía es muy importante. Aunque no parezca una fuente de financiación al uso, porque no se ciñe al patrón tradicional, es una opción muy habitual para gestionar la falta de liquidez. Es tan simple como solicitar aplazamientos en los pagos a los proveedores lo que permite utilizar productos o servicios sin tener que pagarlos durante un tiempo. Esto ya lo convierte en una solución financiera.

Esta situación tiene su lado negativo para una empresa porque esta misma práctica también la pueden solicitar sus clientes y se verá obligada a transigir para no perder ventas. Pero en estos casos también hay alternativas de financiación viables.

La clave está en acudir a los servicios de descuento comercial que permite recibir por anticipado el dinero pendiente de las facturas. Así se logra el beneficio de ambas posiciones (como comprador y vendedor). Esta alternativa será más rentable en la medida en que se puede acceder a un servicio de descuento ágil y eficiente, con un coste favorable y sin condicionantes.

El descuento comercial en la financiación alternativa

El desarrollo de la tecnología online ha permitido integrar las fórmulas de financiación de un modo más sencillo y eficiente. Esta estrategia la aplicamos en Circulantis para ofrecer un servicio de intermediación a través de una plataforma libre y profesional que permite que múltiples inversores financien las demandas de descuento comercial que necesitan las pymes.

Nuestro modelo de descuento participativo (crowdfactoring) tiene importantes ventajas respecto a otros servicios de descuento.

- La financiación se cubre con agilidad porque tenemos inversores variados y con distintos intereses. No depende de una sola fuente de decisión.

- Una pyme tiene mayor poder de decisión ante las ofertas recibidas y puede gestionar mejor el coste que puede pagar por la operación.

- El entorno es sencillo y ágil y se puede acceder a él cuando se desee sin restricciones.

La financiación basada en anticipar facturas es rápida y se recibe el dinero que corresponde tras deducir todo el coste, lo que exime de pagos posteriores. Es una buena forma de paliar la secuela de las ventas a plazo que afecta a muchas pymes y es tan habitual en las negociaciones comerciales.

Es muy recomendable solicitar pagarés como garantía de pago de las facturas porque son el medio más reconocido y fiable para acceder a esta financiación con el descuento de pagarés. La cesión de los efectos comerciales también reduce las tareas de gestión de cobro y controla mejor las consecuencias de la morosidad.

En Circulantis lo sabemos y de ahí nuestra apuesta por el crowdlending, una financiación alternativa para empresas, que te ayudará a responder la pregunta sobre cómo conseguir liquidez con tus activos de forma ágil, eficiente y sin endeudamiento.

En definitiva, si una pyme tiene una buena cartera de clientes solventes estará más protegida, tendrá un nivel de riesgo más bajo y pagará menos por su financiación.

15 estrategias para tener liquidez en una empresa

Hay dos máximas para atajar el riesgo de liquidez: un control exhaustivo de las fechas de cobros y pagos, y actuar siempre con previsión. Estas son 15 medidas que te pueden ayudar, desde los tres enfoques principales.

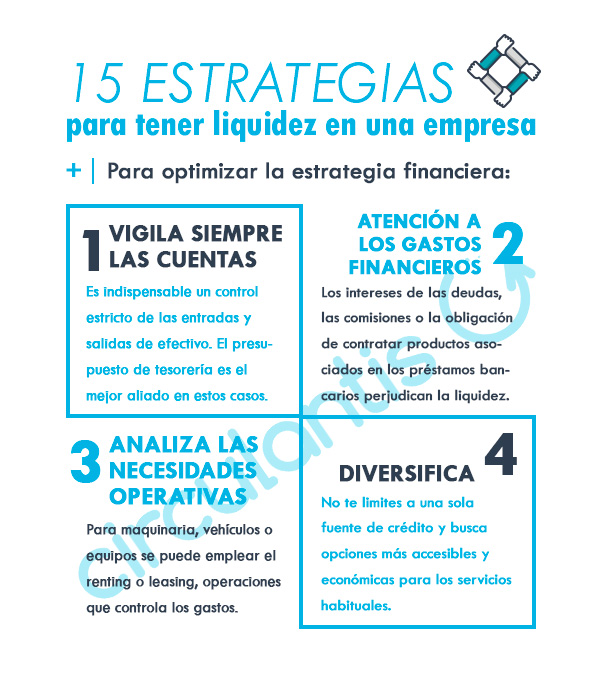

Para optimizar la estrategia financiera:

- Vigila siempre las cuentas. Es indispensable un control estricto de las entradas y salidas de efectivo. El presupuesto de tesorería es el mejor aliado en estos casos.

- Atención a los gastos financieros. Los intereses de las deudas, las comisiones o la obligación de contratar productos asociados en los préstamos bancarios perjudican la liquidez. Negociar o explorar mejores condiciones es clave.

- Analiza las necesidades operativas. Para maquinaria, vehículos o equipos se puede emplear el renting o leasing, operaciones que evitan salidas elevadas de capital y permiten tener más controlados los gastos y el mantenimiento. Si no necesitas algo véndelo o alquílalo.

- Diversifica. Es el mejor consejo para tus finanzas. No te limites a una sola fuente de crédito y busca opciones más accesibles y económicas para los servicios habituales.

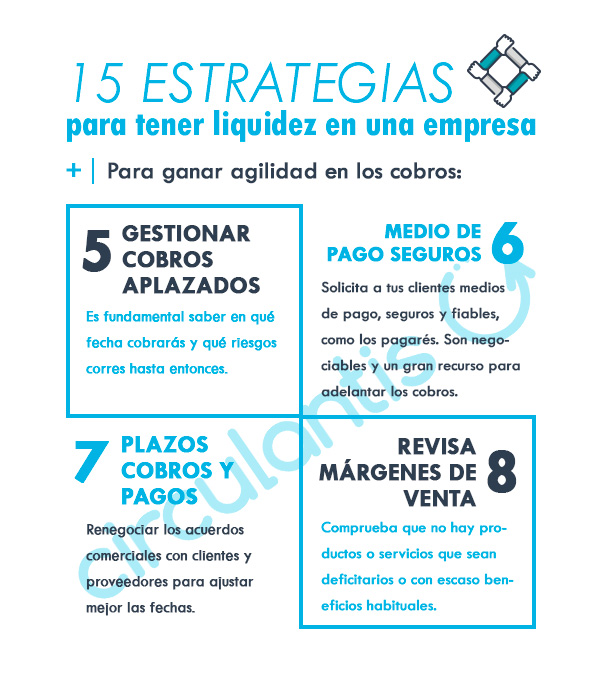

Para ganar agilidad en los cobros:

- Gestiona muy bien los cobros aplazados, es el gran reto contra la falta de liquidez. Es fundamental saber en qué fecha cobrarás y qué riesgos corres hasta entonces. Nuestro servicio para descontar facturas mediante crowdlending es ideal para adelantar los cobros, más en estos tiempos que demandan soluciones sencillas y efectivas en la gestión.

- Solicita a tus clientes medios de pago, seguros y fiables, como los pagarés. Son negociables y un gran recurso para adelantar los cobros en nuestra plataforma.

- Es importante conocer, de media, los días que tardas en cobrar o pagar, y renegociar los acuerdos comerciales con clientes y proveedores para ajustar mejor las fechas. Ganar unos días a tu favor cada mes puede ser decisivo.

- Revisa los márgenes de venta. Comprueba que no hay productos o servicios que sean deficitarios o con escaso beneficio. Repasa también la cartera de clientes, los que se retrasan en los pagos o consultan mucho y compran poco generan más gastos que beneficio.

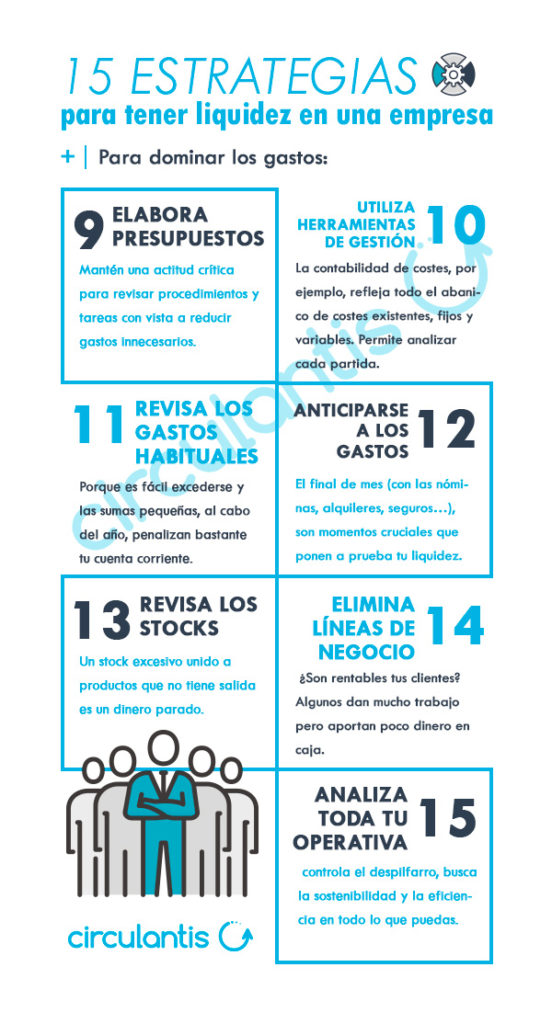

Para dominar los gastos:

- Elabora presupuestos y mantén una actitud crítica para revisar procedimientos y tareas con vista a reducir gastos innecesarios.

- Utiliza herramientas de gestión. La contabilidad de costes, por ejemplo, refleja todo el abanico de costes existentes, fijos y variables. Permite analizar cada partida para corregir desviaciones.

- Revisa los gastos habituales porque es fácil excederse y las sumas pequeñas, al cabo del año, penalizan bastante tu cuenta corriente.

- Es importante anticiparse a los períodos críticos de gasto. El final de mes (con las nóminas, alquileres, seguros…) y tras cada trimestre (con los impuestos: IVA, renta o sociedades) son momentos cruciales que ponen a prueba tu liquidez.

- Revisa los stocks. Un stock excesivo unido a productos que no tiene salida es un dinero parado. En una tienda o un almacén se puede acumular mucho material o maquinaria que no se usa y que se podría vender o alquilar.

- Elimina líneas de negocio deficitarias. ¿Son rentables tus clientes? Algunos dan mucho trabajo pero aportan poco dinero en caja.

- Analiza toda tu operativa: controla el despilfarro, busca la sostenibilidad y la eficiencia en todo lo que puedas. La excelencia empresarial es un desafío fantástico y un motivo de orgullo cuando logres avances.

Mejor financiación implica más liquidez

Acceder a unas vías de financiación más eficientes y, sobre todo, más estables es uno de los retos prioritarios para las pymes de cara, entre otros motivos, a conseguir liquidez. Según el IV Informe Financiación de la pyme en España, elaborado por Cesgar (Confederación de sociedades de Garantía Recíproca), aproximadamente la mitad sufre problemas para acceder al crédito. Las restricciones de los modelos tradicionales para conseguir financiación es la evidencia de que las pymes necesitan revisar sus estrategias y diversificar las fuentes de financiación para lograr fondos.

En estos momentos, hay alternativas asequibles para ganar liquidez sin poner en peligro la capacidad operativa. Más aun teniendo en cuenta otro dato significativo del informe, que señala que el 68% de las pymes no supera los 300.000 euros de facturación al año.

Una cifra demasiado baja, en muchos casos, para afrontar los retos de un mercado con fuertes competidores. La liquidez es siempre una garantía para defender mejor las posiciones competitivas.

Las necesidades de liquidez

Más del 70% de las pymes necesita efectivo para financiar el circulante. Esto significa que cubrir los gastos corrientes se convierte en una prioridad para la mayoría y, de hecho, es ahí donde residen los problemas más serios cuando hay escasez de liquidez. Si los activos no son suficientes, o no están bien utilizados, las deudas a corto plazo son una continua amenaza.

Para una pyme, el riesgo de no poder cumplir con sus obligaciones a corto plazo es un factor clave que afecta gravemente a la relación con sus empleados y a las operaciones con terceros. Es decir, incide directamente en la reputación de la compañía.

La falta de liquidez no solo perjudica las relaciones internas y externas sino que tiene otras implicaciones negativas:

- Reduce la capacidad competitiva. Disminuye la capacidad de maniobra y la libertad de elección. Supone un freno para poder aprovechar las oportunidades más interesantes y afecta a la rentabilidad de muchos elementos. La empresa puede verse forzada a vender a bajo coste activos fundamentales lo que provoca una caída de la actividad y retroalimenta la situación crítica.

- La falta de liquidez continuada conduce a la empresa a una situación límite de insolvencia. Será habitual caer en los registros de morosos e impagados, con la consecuente desconfianza del entorno sobre el negocio. En último caso, es la antesala a la suspensión de pagos y a la desaparición.

Todas estas circunstancias justifican plenamente la importancia de reaccionar a tiempo y de aplicar todas las medidas necesarias cuando se empiezan a prever dificultades para cubrir los gastos.

El reto: combatir la falta de efectivo

Si el volumen de ventas es insuficiente ya es una cuestión diferente, y será necesaria una estrategia empresarial de amplio espectro. Sin embargo, en muchos casos, los problemas de liquidez se puede combatir mejorando el control financiero. Las dificultades suele venir por falta de previsión y de cultura financiera. Por tanto, tus primeros pasos serían:

- Actúa con inteligencia. Gracias a herramientas como el presupuesto de tesorería puedes trazar un mapa con las próximas entradas y salidas de efectivo (cantidades y fechas) para tener una referencia fiable de los saldos futuros de la cuenta, y actuar en consecuencia en los momentos críticos.

- Actúa con rapidez. No niegues las evidencias y busca soluciones al primer síntoma. Lo peor son las urgencias, y que solo veas la solución de pedir un préstamo urgente al banco. Una opción cara y que puede complicar aún más la estabilidad a medio plazo.

La clave: optimizar la tesorería

El primer concepto que hay que entender es que la cuenta de resultados y la cuenta de tesorería no tienen porqué estar alineadas. Ambas reflejan dos momentos distintos. Lo esencial está en saber cuándo se va a tener disponible el dinero generado por las ventas, y que ya estará registrado como un ingreso en la cuenta de resultados.

Para optimizar la tesorería es vital gestionar con eficacia el calendario de cobros y pagos, sabiendo que el ciclo de venta solo se cierra cuando el dinero llega a la caja. Para los cobros aplazados la solución más rápida y eficaz es el anticipo de facturas con los pagarés de tus mejores clientes.

Nuestra fórmula de financiación colectiva con múltiples inversores interesados es el medio que más libertad y poder de decisión te concede. Es un modelo de subasta transparente y eficaz donde solo tú decides las propuestas que más te interesan para ceder tus pagarés.

Libera el dinero que te has ganado y recupera el poder de tu liquidez.

Esperamos que estas estrategias e ideas te ayuden a controlar mejor tu liquidez para trabajar con menos preocupaciones. La anticipación en una gran estrategia. Si tienes alguna factura pendiente de cobro confía en Circulantis.