El trabajo relacionado con la emisión de facturas y su gestión de cobro es una de las principales tareas administrativas para cualquier negocio. La capacidad de agilizar los cobros repercute en una tesorería y un balance más equilibrados.

En este sentido, el servicio de factoring puede ayudar a muchos autónomos y empresas a llevar a cabo esta función de forma más eficiente.

Pero ¿qué es el factoring?

Índice del artículo

– ¿Qué es el factoring?

– El contrato de Factoring

– Tipos de factoring

– Ventajas del factoring

– Liquidez y seguridad

– ¿Cómo elegir el mejor servicio de factoring?

– Factoring bancario

– Diferencias entre el factoring bancario y el crowdlending

– Cómo realizar factoring a través de Circulantis

¿Qué es el factoring? Definición y cómo funciona

El factoring una solución que libera a las empresas de la gestión de cobro de sus facturas y tiene como valor principal la financiación del crédito comercial.

Es decir, las compañías financieras que lo ofrecen no solo se encargan de los trámites para cobrar en las fechas establecidas sino que también contemplan el anticipo del dinero de las facturas.

Dicho de otra forma, la definición del factoring es la decisión de una empresa de externalizar la gestión de cobro, cediendo sus derechos comerciales (facturas, pagarés, certificaciones de obra, etc.) a favor de una entidad financiera.

Su nombre viene del término factor, que representa a la compañía financiera.

El factor se encarga de valorar el riesgo de cada operación. Este vendrá determinado por la solvencia de los clientes cedidos, como responsables últimos del pago de las facturas.

De ello depende que la entidad financiera apruebe la solicitud y también determina el coste del servicio. A mayor riesgo mayor coste.

A través de esta fórmula, una empresa puede solicitar varios tipos de servicios.

Servicios habituales del factoring:

Financiación. El factor realiza anticipos por los importes cedidos. Puede ser mediante un sistema de cuenta, como una póliza de crédito, o mediante un sistema de descuento (descuento comercial).

En el descuento, los intereses se pagan por adelantado en el momento de recibir el dinero. El tipo se aplica sobre el nominal solicitado y puede ser fijo o variable (en función del plazo hasta el vencimiento de las facturas).

Gestión de cobro. Incluye todos los trámites de cobro de las facturas cedidas, con un ahorro en tiempo y costes para las empresas.

Cobertura de riesgo. El factor puede asumir el riesgo de impago de las facturas y encargarse de la reclamación. La empresa quedaría cubierta de cualquier insolvencia de su cliente.

Servicios adicionales: control de los créditos y la cartera de clientes, asesoramiento, etc.

El Factoring también se aplica a los mercados internacionales (factoring de exportación). Ayuda así a la expansión de las empresas fuera del mercado nacional, gestionando el cobro de sus clientes extranjeros.

De hecho, el factoring de exportación está empujando con fuerza este modelo debido a la internacionalización de muchos negocios. Según la Asociación de Factoring, en 2018 se incrementaron las operaciones en un 13,45% gracias al dinamismo internacional.

El contrato de Factoring

Para un empresario, el objetivo principal de una operación de factoring o factoraje es la cesión de su crédito comercial para obtener financiación rápida a corto plazo.

El acuerdo se formaliza como un contrato de servicio y puede ser negociado con libertad al no estar sometido a una regulación específica.

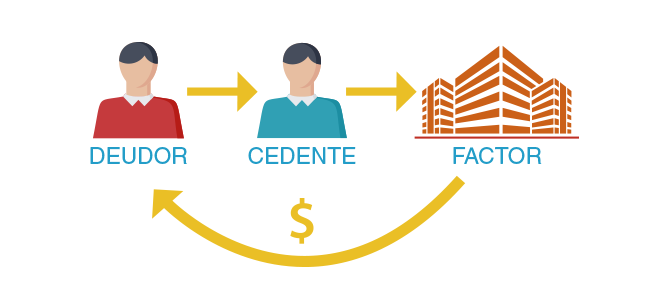

Las partes implicadas en un contrato de factoring son:

- Cedente: empresa que cede los derechos de cobro de sus facturas.

- Factor: compañía que acepta la cesión y ofrece el servicio de financiación.

- Deudor: cliente del cedente y obligado al pago de las facturas.

Los firmantes son el cedente y el factor.

En el contrato se establecen las obligaciones de cada parte según los servicios contratados. En concreto, la forma y límites de los anticipos, y el tipo de interés, comisiones u otros gastos de la financiación.

El cedente debe entregar los documentos originales. Puede ceder las facturas que desee pero es común aprovechar el principio de globalidad y pactar la cesión de todas las facturas de un cliente o con un determinado volumen.

Así se logra una gestión más eficiente y se obtiene más liquidez.

Tipos de Factoring

Las principales modalidades contractuales o tipos de factoring se distinguen por la notificación y la cobertura de riesgo:

Factoring con notificación

En el factoring con notificación, el cedente y/o el factor comunicarán formalmente a los deudores implicados que se ha cedido su crédito.

No es necesario ningún consentimiento por parte de estos, basta con que se les notifique el traspaso de las facturas que les afectan.

Desde ese momento, quedan obligados ante el nuevo acreedor: la compañía financiera, y solo será válido el pago ante ellos.

Factoring sin notificación

En este caso, los deudores no son notificados de la cesión de crédito. Al no tener conocimiento pagarán en su momento a la empresa que les ha facturado.

Si el cedente cobra directamente sus facturas queda obligado frente al factor a entregar el dinero correspondiente al crédito anticipado.

En el factoring sin notificación lo que se contrata realmente es un servicio de financiación.

Factoring sin recurso

Con la cláusula “sin recurso”, la compañía financiera asume el riesgo de cualquier retraso o impago por parte del deudor.

Esta condición libera al cedente de cualquier responsabilidad y el anticipo que recibe queda protegido. Esta fórmula es un salvavidas frente a la morosidad, impago, insolvencia o quiebra de algún cliente.

Cabe resaltar, que en el factoring sin recurso la financiera no cubre el impago si queda demostrado que se debe a discrepancias comerciales con la factura (por ejemplo, la no conformidad de la mercancía o el incumplimiento de otras obligaciones).

Factoring con recurso

En el factoring con recurso, la empresa que cede el crédito responde por sus clientes.

El factor, llegado el vencimiento, reclamará el cobro en las condiciones y límites que se hayan pactado. Si no consigue cobrar, podrá exigir al cedente el importe que le haya anticipado de las facturas no cobradas, más los intereses.

Ventajas del factoring

Los beneficios del factoring para las empresas están relacionados con los servicios contratados. En términos generales, estas son las ventajas más relevantes:

- Mayor eficacia en la gestión de cobros. Se gana tiempo y recursos para dedicar al negocio.

- Fortalece la liquidez. Aumenta la capacidad de financiación al obtener efectivo de forma rápida y sencilla.

- Mejora la planificación de la tesorería. Se domina mejor el flujo de entrada de efectivo: fechas y cantidades, lo que repercute también en un mayor control para corregir desviaciones.

- Refuerza el balance contable, al mejorar la gestión de los activos circulantes y su rotación. Evita el endeudamiento externo por falta de efectivo.

- Reduce el riesgo de morosidad, impagos, insolvencia o fallidos.

- Favorece la gestión de la cartera de clientes y el control de la facturación. Ayuda a tomar mejores decisiones comerciales.

- Apoya la presencia en mercados exteriores, evitando gestiones complicadas por las condiciones de pago de cada país.

En definitiva, con el apoyo de una buena compañía de factoring, las organizaciones mejoran su estructura financiera y sortean el riesgo comercial.

Liquidez y seguridad

La gestión de cobro tiene dos objetivos: liquidez y seguridad

Todas las empresas dedican tiempo y recursos para potenciar sus ventas. Ese esfuerzo se merece que cuenten con fórmulas para superar los riesgos y retrasos en el pago de sus clientes.

La morosidad es demasiado habitual en nuestro país y la sufren, sobre todo, los autónomos y pymes.

Con el factoring se puede anticipar el dinero que se necesite. Y cuenta con opciones de cobertura total como la cláusula “sin recurso”, donde el cobro queda garantizado. Sumando liquidez y seguridad en una misma operativa.

Es un servicio que también ayuda a optimizar las finanzas y ganar solvencia:

- Otorga capacidad operativa al garantizar el pago de las operaciones corrientes, de suministro o personal. Tanto si la actividad es productiva como de distribución es vital pagar con agilidad a los proveedores para consolidar la cadena de suministro y contar con ellos en caso de alguna urgencia.

- Permite responder mejor ante cualquier imprevisto y también aprovechar las oportunidades de inversión que se puedan presentar para modernizar y mejorar los recursos (por ejemplo, mayor tecnología o cursos de formación).

La falta de liquidez puede impedir cumplir con las obligaciones contraídas lo que pone en peligro la imagen de la empresa en el mercado.

¿Cómo elegir el mejor servicio de factoring?

En general, este servicio lo pueden ofrecer los bancos y otras entidades financieras y de gestión de crédito.

Cada empresa tiene unas necesidades en función de su volumen de facturas o de la solvencia de sus clientes, tomando como base su historial crediticio.

Estas circunstancias cuentan pero al hablar de un medio de financiación a corto plazo lo que debe primar es:

- Sencillez en la solicitud y contratación flexible.

- Proceso de financiación rápido y seguro.

- Coste transparente y con la mínima carga financiera (gastos y comisiones).

Por tanto, hay que seleccionar una fuente rápida y económica. El objetivo es recibir el dinero de las ventas cuanto antes y al menor coste posible, para no perjudicar demasiado el valor de los activos que se negocian.

Factoring bancario

La banca es el medio de financiación tradicional en España. Sin embargo, solicitar el servicio de factoring a través de un banco suele penalizar en dos aspectos clave: flexibilidad y coste.

- No es una fórmula lo suficientemente ágil y tampoco asegura el acuerdo porque las exigencias que les impone la regulación europea para calificar los riesgos derivan en unos protocolos más exigentes y lentos.

- Los costes de la operación los fija el propio banco, según sus criterios, y pueden acumular todo tipo de comisiones: de estudio, de solicitud, de superación de límites, de cambios de condiciones, etc.

Además, la banca tradicional no suele realizar operaciones de factoring sin recurso, obligando a la empresa a responder ante los impagos de sus clientes.

La opción alternativa pasa por otras entidades financieras de crédito más especializadas en operaciones de circulante, especialmente las que apuestan por la financiación colectiva (crowdlending).

Diferencias entre el factoring bancario y el crowdlending

- El crowdlending se ofrece a través de una plataforma ágil y segura donde pueden participar las empresas que necesitan liquidez inmediata y todos aquellos que deseen invertir en ellas. Hay un apoyo mutuo y ambos salen beneficiados en la operación.

- Las pymes que optan por un servicio de factoring eligiendo la modalidad de financiación colectiva se encuentran con un entorno transparente y seguro donde pueden ver todos los movimientos que se producen y cómo se completa su financiación.

- El coste es más reducido y la empresa tiene más poder de decisión sobre él. Se define de un modo objetivo y corresponde simplemente al servicio contratado, sin clausulas adicionales ni servicios complementarios.

Cómo realizar factoring a través de Circulantis

El factoring de Circulantis, como fuente de financiación, es una operación muy sencilla. Sigue los pasos que te indicamos a continuación:

- Regístrate en nuestra plataforma (puedes hacerlo como empresa o como autónomo) con los datos de la factura a anticipar (importe, deudor, etcétera) y los datos de su empresa.

- Una vez registrado, desde Circulantis, te indicamos si la operación es viable o no.

- Si la operación es viable se publica en nuestro “Mercado”, donde es subastada en las condiciones pactadas con la empresa y financiada por un conjunto de inversores.

En resumen, el factoring es una modalidad interesante para autónomos y pymes. Les quita trabajo de gestión y ofrece agilidad y seguridad en el cobro de las facturas.

A veces se sobrevalora el coste de un servicio y no se repara en las ventajas que ofrece o los riesgos que cubre.

estaría interesado en conocer el sistema de factoring para la factorización de facturas

Estamos a su disposición, puede contactar con nosotros a través de info@circulantis.com

Buenos dias.

¿El factoring que ofrecen, es con recurso, sin recurso o ambos?

Gracias.

Buenos días Josep.

Nuestro producto es con recurso. Le sugerimos que se ponga en contacto con nuestro departamento comercial a través de info@circulantis.com y le ampliaremos gustosamente cualquier tipo de información al respecto de nuestras soluciones.

Saludos cordiales