Los desafíos comerciales y la revolución tecnológica están impulsando una ola de cambio en las estrategias empresariales. Nuevas soluciones se van abriendo paso y una de las más interesantes para autónomos y pymes es el empuje de la financiación alternativa, llamada a complementar el sistema tradicional y reducir la excesiva dependencia del crédito bancario.

Lo más destacado de estos modelos es su componente innovador y tecnológico, lo que asegura agilidad y flexibilidad, elementos clave en un entorno económico tan dinámico y exigente como el actual.

En Circulantis, apostamos por el crowdfactoring, una plataforma online de inversión colectiva para facilitar el anticipo de facturas de forma sencilla y con la máxima transparencia en todo el proceso.

La apertura del sistema financiero ofrece más oportunidades a las empresas que necesitan recursos. La financiación alternativa para pymes supone un gran motor de crecimiento en las fases de expansión y una tabla de salvación para ganar liquidez en los momentos delicados.

Índice del artículo

– ¿Qué es la financiación alternativa?

– Tipos de financiación alternativa

– ¿Qué criterios se deben seguir para la selección de la alternativa de financiación más ventajosa?

– Ventajas financiación alternativa

– Desventajas financiación alternativa

– Las pymes españolas recurren a la financiación alternativa

¿Qué es la financiación alternativa?

La financiación alternativa es aquella que proviene de los servicios de empresas fintech que aprovechan las nuevas tecnologías dentro del ámbito financiero.

De manera genérica, se entiende por “alternativas” el conjunto de fuentes de financiación independientes de la banca y de los mercados tradicionales. De un modo más específico, alude especialmente a los servicios de las compañías fintech, modelos que aprovechan el desarrollo de la tecnología online para aplicarla al ámbito financiero.

El crowdlending (préstamos colectivos online) es una de las metodologías más representativas del entorno fintech. Las entidades vinculadas a este formato, como nosotros, ofrecemos plataformas que reúnen una amplia red de inversores para financiar a las empresas que lo necesiten, creando un entorno de seguridad para negociar el crédito de particulares a empresas (P2P business).

El cambio ya está en marcha y genera un mercado más diversificado y especializado, en el cual, cualquier negocio puede encontrar el producto que mejor se adapte a sus necesidades. Esto supone una ventaja significativa porque los objetivos de financiación de las pymes en España están muy orientados al corto plazo y, en ese terreno, las soluciones alternativas son más potentes.

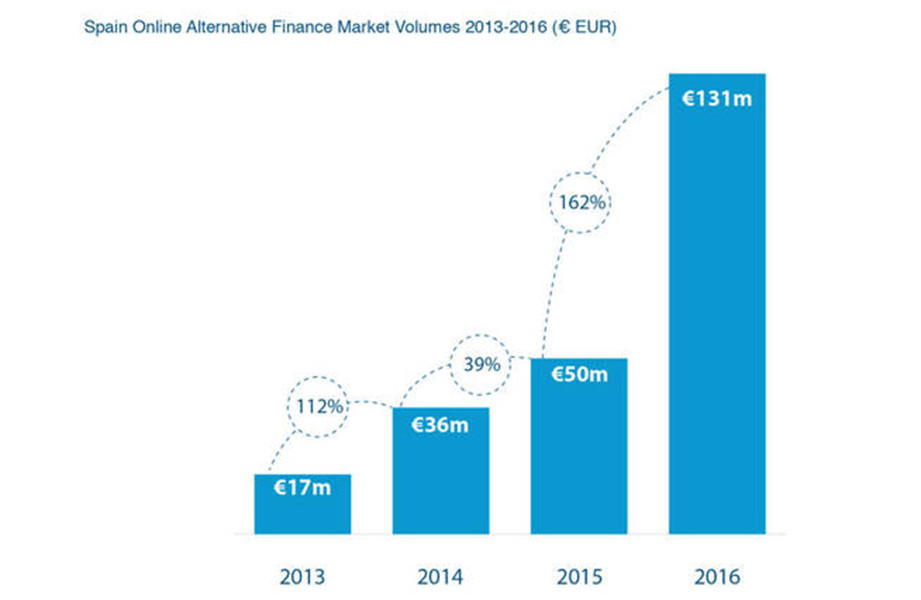

El auge de la financiación alternativa en España es muy reciente, apenas cinco años, y hay pocos estudios globales sobre su evolución. Uno de los informes más completos es el que elabora la Universidad de Cambridge: “The 3rd European Alternative Finance Industry Report” (en su última edición) y que cuenta con el apoyo de varias escuelas de negocios.

En este estudio, se certifica el avance de estas fuentes en toda Europa. En volumen de negocio, España ocupa el quinto lugar dentro de la Unión Europea (el sexto si incluimos al Reino Unido, muy destacado en primer lugar).

El informe destaca la relevancia de la financiación alternativa en nuestro país dirigida a la actividad empresarial (aproximadamente 100 millones de euros, un 76% sobre el total, ocupando el tercer puesto en esta categoría). La apuesta preferente son las empresas de nueva creación y las pymes.

Todo indica que el progreso continúa. Según el informe de “Universo Crowdfunding”, el crowdlending ha vuelvo a crecer con fuerza en el 2017. Las compañías más importantes del sector han aumentado el volumen de negocio y las operaciones finalizadas con éxito. En Circulantis, trabajamos para mejorar la gestión y el servicio a nuestros usuarios y seguimos implantando iniciativas de I+D para optimizar los parámetros de evaluación de riesgos y asegurar una información fiable de cada operación.

El avance de esta transformación financiera es muy positivo teniendo en cuenta las dificultades. Muchas empresas aún no conocen estas vías complementarias y existen factores culturales que siguen condicionando una elevada exposición bancaria. Complementar ambas opciones garantiza más seguridad y eficiencia.

Descarga nuestro ebook para saber todo sobre Financiación Alternativa

Tipos de financiación alternativa

Lo más valioso de los diferentes tipos de financiación alternativa es su capacidad de adaptación para cubrir los distintos objetivos en cada momento o ciclo de negocio: inicio, madurez o expansión.

Hay gran variedad de opciones, con matices diferenciados, que se ajustan perfectamente a las necesidades de cada sector o industria. Las compañías financieras, impulsoras de este cambio, se esfuerzan por resolver los desafíos operacionales y de liquidez de las pequeñas y medianas empresas.

Dentro de este pequeño microcosmos, algunas fuentes están más implantadas y son las predominantes como financiación alternativa a empresas:

- Crowdlending

Estos préstamos colectivos heredan la filosofía del crowdfunding. Las compañías diseñan un marketplace donde los inversores registrados eligen los proyectos que más les interesen, aportando distintas cantidades (al tipo de interés establecido) para cubrir el montante de capital que solicita la empresa.

La plataforma analiza el “rating” –riesgo- de cada operación y se encarga de todas las transferencias.

- Anticipo de facturas (Invoice trading)

Es un producto que se adapta muy bien al crowdlending. Esta propuesta de factoring, mediante descuento colectivo online, ayuda a los autónomos y pymes a anticipar el dinero de sus facturas de forma ágil y sin exigencias. Nuestra plataforma de crowdfactoring es un buen ejemplo de ello.

- Business angels

Es ya una fórmula muy asentada, sobre todo en la fase de lanzamiento. Un socio “protector” acepta participar en el negocio aportando dinero, experiencia y contactos. La relación se define en un contrato privado y es conveniente dejar bien especificadas las obligaciones del inversor y evaluar si puede cumplir las expectativas.

- Sociedades de capital riesgo

Se financia a las empresas a través de participaciones en el capital de forma temporal. Es perfecto para “start-ups” innovadoras y de gran potencial porque los inversores de este tipo aceptan proyectos de más riesgo si pueden obtener un retorno rápido y de mayor rentabilidad. El venture capital o capital riesgo es una modalidad similar, no societaria.

- Direct lending

La inversión proviene de inversores institucionales, fundamentalmente en forma de fondos. Se puede concretar en formato de deuda (acciones) o de financiación con capital riesgo. Es más adecuada para sociedades más grandes y asentadas que necesitan impulsar su crecimiento o internacionalización, adaptándose a cada caso.

- Préstamos participativos

Los inversores se agrupan de forma sindicada para financiar unidades de negocio o proyectos concretos a cambio de una participación en el resultado. Los prestamistas se involucran de forma personal y es esencial para el solicitante establecer bien la relación contractual y la forma de reembolso.

- Mercados alternativos de renta

El MARF (Mercado Alternativo de Renta Fija) y el MaB (Mercado Alternativo Bursátil) se crearon para facilitar la negociación de títulos emitidos por pymes, sin embargo, su impacto no ha sido grande y solo funcionan, relativamente, para las pymes más grandes.

- Initial Coin Offering (ICO)

Es bueno terminar con un ejemplo de los más novedosos y rupturistas. Los recursos se captan a través del lanzamiento al mercado de una moneda virtual o un servicio (ICO), referenciada a algún valor o activo del que se espera un alto crecimiento. Es el equivalente a una salida a bolsa con acciones.

Una de las métodos habituales de las “start-ups” para captar nuevos socios (business angels, capital riesgo, fondos…) es lanzar una ronda de financiación. Es un proceso que fija un plazo concreto para conseguir un determinado volumen de capital y que requiere una actitud muy proactiva. Exige contactar directamente con los inversores que puedan estar interesados para convencerles de la viabilidad del proyecto y lograr fondos.

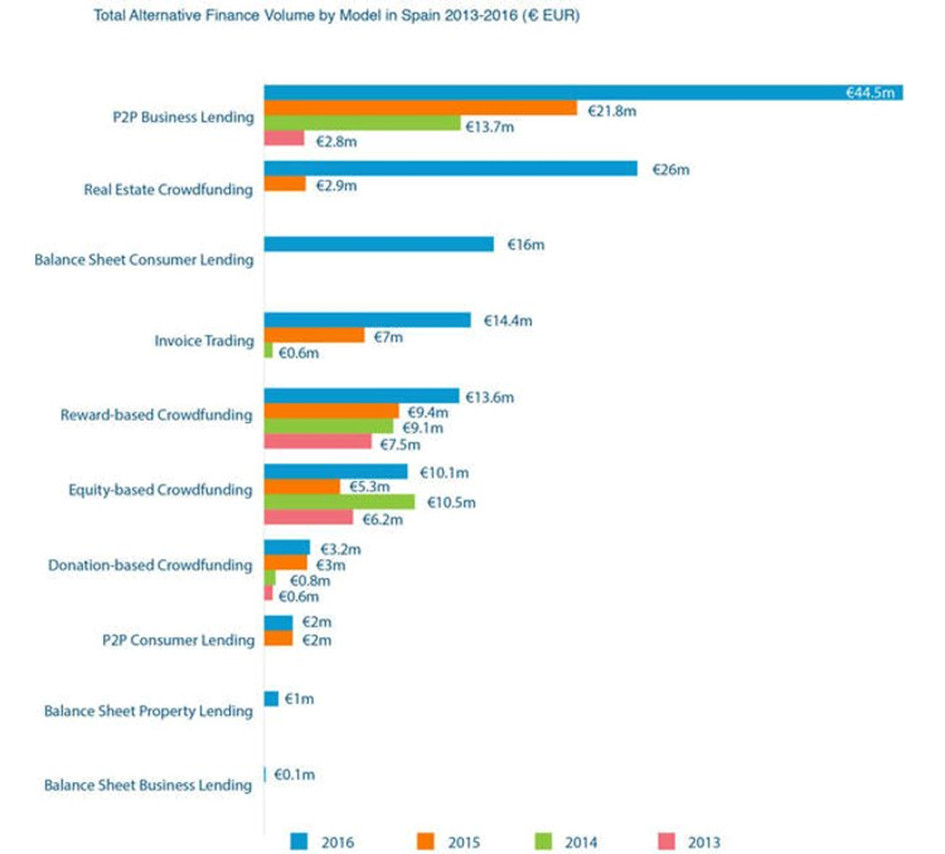

Gráfico: volumen de operaciones por tipos

Confirma el crecimiento en España de los modelos específicos del ámbito empresarial: P2P Business lending e Invoice trading. También la entrada con fuerza del crowdfunding hipotecario (real estate crowdfunding)

¿Qué criterios se deben seguir para la selección de la alternativa de financiación más ventajosa?

Los emprendedores o los responsables financieros tienen la responsabilidad de buscar la solución más adecuada en cada momento para preservar la salud financiera de la sociedad. Aunque el propósito fundamental es conseguir dinero resulta más importante de lo que parece optar por una alternativa u otra.

El primer criterio es abordar las necesidades de financiación, no de forma aislada sino como consecuencia de una correcta planificación que determine cuánto se va a necesitar, cuándo y para qué. En función de cada situación hay que elegir los medios adecuados, y para elegir bien hay que conocer todas las posibilidades.

Las recomendaciones primordiales son:

- Diversificar la financiación. Con más opciones se gana eficiencia, poder de decisión y se reduce el riesgo de exclusión. Es importante cambiar la mentalidad: de una posición pasiva (hacer lo de siempre) a una más proactiva (analizar y probar otras vías).

- Definir los objetivos. La estructura productiva y operativa de cada sector o actividad es diferente, y las necesidades en cada etapa también. Hay que diferenciar los objetivos de inversión (para lograr mayor rentabilidad a medio y largo plazo) de los que tienen como fin asegurar la actividad diaria (a corto plazo).

- Comparar bien los costes. Hay que valorar el tipo de interés, pero también las comisiones y gastos adicionales. A su vez, es importante tener en cuenta los vencimientos y las condiciones de reembolso.

- Elegir opciones ágiles y flexibles. Una combinación perfecta sería contar con:

- Accesibilidad: rapidez y sencillez en la tramitación.

- Libertad: para solicitar solo cuando se necesite, sin ataduras.

- Transparencia: servicio, coste y gestiones aclarados desde el principio.

En cuanto al ciclo de vida del negocio, desde su nacimiento, se pueden plantear los criterios de selección en función de las distintas etapas:

- Primera etapa: puesta en marcha y seguimiento de la respuesta del mercado.

Es el momento de aprovechar todos los recursos propios, ayudas y subvenciones (por ejemplo, desde ENISA o CDTI).

- Segunda etapa: con el producto o servicio ya testado y viable es un buen momento para incorporar inversores privados, que ayuden a impulsar las áreas productivas y de marketing.

- Tercera etapa: cuando el producto está maduro se puede pensar en complementar la financiación con crédito bancario, teniendo en cuenta que para gestionar los periodos de menos liquidez las plataformas online aportan mucha agilidad a un coste competitivo.

El crowdlending es un compañero de viaje valioso para las pymes en cualquier momento.

Ventajas financiación alternativa

Algunas de las ventajas ya las hemos anticipado y se puede sumar alguna más:

- Es el complemento perfecto para diversificar y ampliar las opciones financieras.

- Es flexible y proporciona soluciones a medida (en metodología, forma de remuneración y vencimientos).

- La deuda contraída no computa en la CIRBE (Central de Riesgos del Banco de España) y no penaliza otras solicitudes de crédito.

- Es ideal para las empresas con acceso más limitado al mercado tradicional o con más exposición al riesgo.

Ventajas específicas del crowdfactoring

Empresas: agiliza los activos, refuerza el balance y mejora la liquidez; asegurando una mayor solvencia operativa.

Inversores: ofrece buenas combinaciones de rentabilidad y riesgo, siempre con una alta liquidez.

Desventajas financiación alternativa

Aunque los beneficios de un sistema financiero más abierto y dinámico son innegables también hay que vigilar los aspectos más delicados, sobre todo porque son entornos de negociación nuevos.

Solicitar financiación externa siempre supone un coste y hay que evitar que una mala elección o determinadas condiciones puedan tener repercusiones negativas.

Los puntos esenciales son:

- Atención a la seguridad. La tecnología online ofrece grandes oportunidades pero no está exenta de la proliferación de páginas creadas para engañar a inversores y empresas. Hay que actuar siempre en webs seguras (con el protocolo https://) y buscar información fiable de las sociedades y fondos inversores.

- Revisar las condiciones contractuales. Los acuerdos bilaterales exigen revisar con atención cada punto del contrato. Algunos prestamistas pueden exigir una serie de requisitos o indicadores (covenants) que las pymes deben cumplir para no perder el capital. Es más sencillo cuando hay una plataforma detrás que facilita las cosas.

- Cultivar la formación financiera. Es fundamental comprender cómo funcionan las nuevas metodologías para sacarles el mayor partido. Realmente, apostar por una mayor cultura financiera es útil en todos los casos, también para negociar con los bancos.

Las pymes españolas recurren a la financiación alternativa

En 2016 la financiación alternativa ya suponía el 22% de las fuentes de financiación de las empresas (porcentaje mucho menor en las pymes) y según los expertos este sistema tiene todavía un largo recorrido. Solo hay que echar un vistazo a Europa para darnos cuenta de lo cierto de esa afirmación. En Francia, Alemania o Inglaterra los bancos solo suponen un pequeño porcentaje de las fuentes de financiación de las pymes, que oscila entre el 30 y el 55%.

En ese año, las operaciones realizadas a través de la financiación no bancaria en España crecieron un 152%, colocándose nuestro país en el sexto lugar entre los países europeos con mayor volumen de transacciones de financiación alternativa. Por poner dos ejemplos: el crowdlending aportó 62 millones de euros en 2014 a distintos proyectos, un 114% más que en 2013; y otra figura que cada vez tiene más relevancia, los Business Angels, ya hay unos 400 en nuestro país, y unas 32 redes, con una media de inversión de entre 50.000 y 250.000 euros.

Aunque el coste de financiación puede parecer superior al de los bancos (aunque depende del riesgo de la operación), lo cierto es que las pymes valoran más la rapidez, la accesibilidad y las facilidades de los distintos modelos de financiación alternativa y además, habría que tener en cuenta el coste de la venta cruzada de productos no solicitados por las empresas que en muchas ocasiones “colocan” los bancos. Además estas nuevas fuentes de financiación ofrecen soluciones individualizadas, adaptadas a la realidad y al futuro de cada empresa, lo cual ofrece más flexibilidad a las pymes y hacen que se sientan más cómodas.

En resumen, el papel de la financiación alternativa o complementaria es fundamental para garantizar un espacio financiero más eficiente. La diversificación es un pilar básico para la solvencia de autónomos y pymes, y así lo entienden las autoridades europeas. La legislación tiene como reto regular el sistema y eliminar las barreras administrativas para seguir impulsando modelos que favorezcan la actividad emprendedora y su implantación internacional.

El desarrollo de estas fuentes debe complementar de manera más equilibrada los servicios y productos que ofrece la banca. De este modo, será más viable para las pymes superar las crisis de crédito que puedan sobrevenir, y así, asegurar la supervivencia de los proyectos que tienen potencial de crecimiento.